Op de IEX Beleggersdag, afgelopen vrijdag, hebben collega Wouter Slot en ik een seminar gegeven over de kansen voor de tweede helft van 2023. Een van onze opvallendste conclusies is dat er de komende maanden meer risico genomen mag worden. Met andere woorden: posities in aandelen mogen uitgebreid worden.

Concrete koopaanbevelingen

In het seminar hebben Wouter en ik enkele concrete beleggingsaanbevelingen gedaan, zowel in beursindextrackers als over sectorindextrackers. Vandaag bespreek ik die koopaanbevelingen op de Nederlandse beurs (VanEck Vectors AEX ETF) alsmede onze tip in Europese aandelen (iShares EuroStoxx 50 ETF). Onze aanbevelingen in de interessantste sectoren bespreek ik in een ander artikel, later deze week.

Vierjarige business cycle neigt weer omhoog

De belangrijkste grafiek die Wouter en ik hebben besproken is die van de vierjarige business cycle. Deze geeft namelijk aan dat we ons aan het begin van een nieuwe economische cyclus bevinden. Naar verwachting komt er meer dynamiek in de economie en worden aandelen interessanter.

Technisch bezien wordt dit bevestigd door de grafieken van de grote aandelenmarkten. Zoals gezegd bespreek ik vandaag onze concrete tips in aandelentrackers. Later deze week zal ik terugkomen op de meest interessante individuele sectoren. Aan het einde van dit artikel leg ik de vierjarige business cycle onder de loep.

Tracker op de Nederlandse beurs

De AEX-index staat op het punt om uit te breken. Op de Beleggersdag hebben we de VanEck Vectors AEX ETF getipt. Deze tracker volgt het koersverloop van de AEX. Technisch wordt het plaatje steeds beter, zeker nu er hogere bodems worden gevormd. Beleggers durven bij correcties op steeds hogere niveaus in te stappen.

De steun van deze tracker bevindt zich rond €74,11 (bodem van 5 mei) en de weerstand rond €77,97 (top van 19 mei). Een doorbraak en slotstand boven de weerstand is noodzakelijk om de neutrale trend opwaarts te verlaten. In dat geval mogen hogere koersen verwacht worden. Na een uitbraak boven weerstand €77,97 wordt €83,28 (top van eind 2021) het volgende opwaartse koersdoel.

Eventuele beschikbare cash zou benut kunnen worden om langlopende posities op de Nederlandse beurs aan te gaan, dan wel uit te breiden. De VanEck Vectors AEX ETF biedt hiervoor een mogelijkheid.

Tracker in Europese aandelen

Op de Beleggersdag hebben we ook de de iShares EuroStoxx 50 ETF getipt. Technisch ligt deze tracker er prima bij.

In de recente correctie vormde de iShares EuroStoxx 50 ETF rond €150,54 al een hogere pullbackbodem binnen de stijgende trend.

Omdat de koers met deze hogere bodem boven de voorgaande top (van eind 2021) wist te blijven, is het positieve technische beeld bevestigd. Er ligt steun op €150,54 (bodem van 2 juni). Rond €188,69 ligt het eerste berekende koersdoel.

De stijgende 200-dagenlijn van de EuroStoxx 50 ETF bevestigt een positieve technische conditie.

Eventuele beschikbare cash zou aangewend kunnen worden om langlopende posities in de iShares EuroStoxx 50 ETF aan te gaan, dan wel uit te breiden.

Verschillen tussen de iShares AEX ETF en de VanEck AEX ETF

Voor Nederlandse beleggers zijn er twee belangrijke aanbieders in trackers, te weten iShares en VanEck. Het is goed om te weten dat je met trackers te maken kan hebben met dividendlekkage. Dat gaat over het gedeelte van de buitenlandse dividendbelasting dat de beheerders van de ETF niet meer terug kunnen krijgen uit het buitenland.

Beide aanbieders, iShares en VanEck, hanteren dezelfde kosten, spreiding en tracking error. Ook keren ze beide het dividend één keer per kwartaal uit. Het grote verschil tussen de iShares AEX ETF en de VanEck AEX ETF is de dividendlekkage. De iShares AEX ETF heeft een dividendlekkage van gemiddeld 0,26%. De VanEck AEX ETF kent geen dividendlekkage. Laat u hierover goed informeren door uw beleggingsadviseur.

Begin van nieuwe golfbeweging vierjarige business cycle

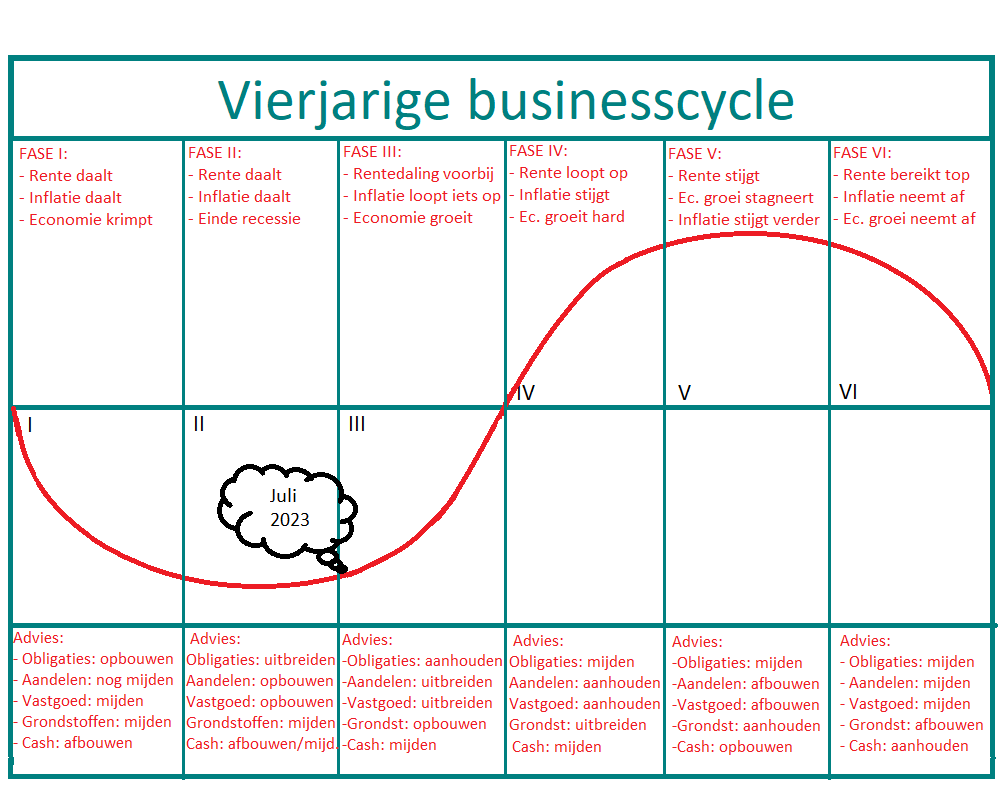

De onderstaande grafiek laat een geïdealiseerd voorbeeld zien van de economische groeicyclus. De sinuscurve (rode lijn) geeft het pad van economische groei en/of krimp weer. De zwarte gestippelde horizontale lijn onderscheidt periodes van groei en krimp (lees verder onder de grafiek).

Het wordt steeds duidelijker dat de business cycle thans aan het begin van een nieuwe golfbeweging staat. Dat wil zeggen dat de vorige cyclus volledig voorbij is en dat een nieuwe cyclus op het punt staat te starten (of mogelijk net gestart is). Deze situatie treedt op als de economische krimp voorbij is, de inflatie afneemt, de rente stagneert en er signalen gaan komen dat de economie weer aantrekt.

Aandelen worden steeds interessanter

Zowel de vierjarige business cycle als de technische plaatjes geven aan dat aandelen steeds interessanter worden.

Aandelen hebben het proces van bodemvorming achter zich gelaten en tenderen nu weer opwaarts. Zeker nu de AEX op het punt staat de laatste horde rond 777 punten te slechten, wordt de lucht boven de markt opengebroken. Datzelfde geldt voor de Eurostoxx 50-index. Eventuele nog beschikbare cash zou aangewend kunnen worden om langlopende aandelenposities uit te breiden.

In volgende artikelen zal ik sectorrotatie, vastgoed en obligaties bespreken:

- In welke sectoren mogen de komende tijd de beste rendementen verwacht worden?

- Is de bodem in vastgoed al voldoende aangestampt?

- Wanneer worden vastrentende waarden, dus obligaties, weer interessant om in te beleggen?

Vierjarige business cycle (grafische weergave)

Over een langdurige periode van meer dan 100 jaar kunnen we constateren dat de geschiedenis zich steeds herhaalt. We zien namelijk dat de economie tijdens een complete cyclus altijd dezelfde volgorde in gebeurtenissen en ontwikkelingen op de financiële markten laat zien.

Voor de vierjarige business cycle beoordelen we alle financiële markten gecombineerd, zoals rente, aandelen, vastgoed en grondstoffen. Aan de hand van de koersontwikkelingen proberen we vervolgens te achterhalen wat de gecombineerde markten voorspellen ten aanzien van economische groei en/of krimp.

Het komt erop neer dat tijdens een periode van economische krimp staatsleningen in prijs stijgen (de rente daalt dan dus). Tijdens economische groei daarentegen staan aandelen en grondstoffen juist in de belangstelling. Dan zijn staatsleningen doorgaans minder geschikt om in te beleggen.

Period of fame

Zo heeft binnen een vierjarige business cycle elke beleggingscategorie zijn eigen period of fame. Het verleggen van de aandacht van de ene beleggingscategorie naar de andere, op basis van de golfbeweging van deze cyclus, is dan ook van groot belang voor het uiteindelijk beleggingsresultaat.

De vierjarige business cycle maakt het mogelijk om draaipunten te identificeren voor verschillende financiële en economische indicatoren. Deze zijn op hun beurt maatgevend voor de vraag waarin te beleggen: in obligaties, aandelen, vastgoed, grondstoffen of cash.

Zoals hierboven is aangegeven zou een langetermijnbelegger thans in aandelen moeten beleggen. Ook in de afgelopen maanden heb ik hier in deze column meerdere malen op gewezen, maar dan vanuit een technische invalshoek.

Op basis van de vierjarige business cycle blijven ook grondstofgerelateerde beleggingen in aanmerking komen voor langetermijnposities, evenals vastgoed.

Geïdealiseerde beleggingsstrategie

Kort samengevat kan bij het volgen van de vierjarige business cycle de volgende beleggingsstrategie interessant zijn (let op: deze keuzes zijn geïdealiseerd en vormen beslist geen dwingend beleggingsadvies). Grafisch is de cyclus in zes stukken (fases) onderverdeeld.

Fase I:

- Aandelen, vastgoed en grondstoffen mijden

- Posities in obligaties aanhouden

Fase II:

- Posities in aandelen opbouwen, juiste sectoren kiezen

- Posities in vastgoed opbouwen

- Posities in obligaties aanhouden (omruilen van staats- in bedrijfsleningen)

- Voorzichtig met grondstoffen

Fase III:

- Posities in aandelen en vastgoed uitbreiden

- Posities in obligaties: looptijden verkorten

- Posities in grondstoffen opbouwen

Fase IV:

- Posities in aandelen en vastgoed aanhouden

- Posities in obligaties afbouwen

- Posities in grondstoffen uitbreiden

Fase V:

- Posities in aandelen en vastgoed afbouwen

- Obligaties mijden

- Posities in grondstoffen aanhouden

Fase VI:

- Aandelen, vastgoed mijden

- Posities in grondstoffen afbouwen

- Cash en obligaties aanhouden

Ik wil nogmaals benadrukken dat de bovenstaande keuzes zijn geïdealiseerd en beslist geen dwingend beleggingsadvies vormen. Wij adviseren nadrukkelijk om altijd contact op te nemen met uw beleggingsadviseur of vermogensbeheerder.

Weten welke aandelen koopwaardig zijn?

In het afgelopen jaar is hard gewerkt aan een nieuw platform voor Tostrams.nl. Met dit platform stellen wij u in staat om, naast dat u er onze gebruikelijke technische analyses en het beursnieuws kunt volgen, ook alerts bij Tostrams in kunt stellen. Van elk aandeel kunt u aangeven dat u een e-mail-alert wilt ontvangen zodra het koopwaardig wordt bevonden.

Bent u benieuwd hoe de vernieuwde website Tostrams.nl eruitziet? Klik dan hier om hem nu te bekijken.

Wilt u het vernieuwde Tostrams.nl proberen? Ga dan naar tostrams.nl/actie en lees drie maanden onze technische analyses voor slechts €29,95.

|