Wat zal 2018 voor olie brengen? Er zijn drie grote ontwikkelingen die dit jaar een rol gaan spelen.

1. Langzaam worstelen de olieprijzen zich naar boven

Dat zal niet van de ene op de andere dag gaan. En ook niet in een rechte lijn. Sterker: het is goed mogelijk dat er eerst een terugval komt na de relatief grote stijging van de afgelopen maanden. Maar op langere duur verwacht ik een voortzetting van de stijgende trend van de afgelopen twee jaar.

Er gaan een paar jaar overheen voordat de recente lage investeringen in conventionele olie hun volle uitwerking hebben op het aanbod. VS schalieolie blijft voorlopig groeien maar het wordt wel steeds duidelijker dat er hier beperkingen zijn. Zelfs voor de Permian, de enige van de drie VS schalieoliegebieden met een groot resterend groeipotentieel, verwachten analisten nu dat de snelle groeifase rond 2020 zal zijn afgelopen.

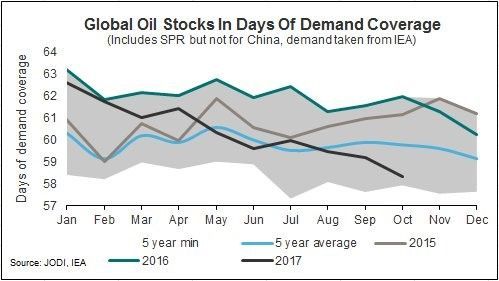

De markten doen hun werk volgens het oude gezegde: "de beste remedie tegen een lage olieprijs is een lage olieprijs." En dat zien we terug in de voorraden. Op de figuur hierboven (bron: Torbjørn Kjus), met als maatstaf nu eens niet de absolute volumes maar de tijd hoe lang er aan de vraag kan worden voldaan, is duidelijk hoeveel vorderingen er gemaakt zijn met het afbouwen van de voorraden.

Bij dit alles moet men zich realiseren hoe onzeker elke olieprijsvoorspelling is. Een verandering in vraag of aanbod met slechts 2% kan leiden tot een verandering van de olieprijs met een factor 2. Kortom: een wereldwijde economische crisis of een politieke crisis in een land als Venezuela of Iran kan de zaak op zijn kop zetten.

Voor grote stijgingen van de olieprijzen lijkt het nog te vroeg. Daarvoor moeten eerst de OPEC productiebeperkingen (die nu nog boven de markt hangen) zijn verdwenen. Dat kan geleidelijk gebeuren in 2018 en 2019 (en tijdelijk de prijs naar beneden drukken). Het is nu nog niet het begin van een nieuwe periode van serieus hogere olieprijzen. Het is wel de aanloop er naar toe.

2. De majors zijn terug

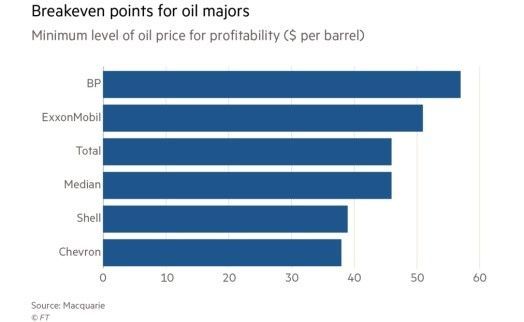

De publiciteit rond VS schalieolie wil de ontwikkelingen in conventionele olie wel eens overschaduwen. Toch is ook hier grote vooruitgang geboekt op het gebied van kosten. De olieprijs die nodig is om winstgevend te zijn is voor de meeste majors gedaald tot onder de 50 dollar per vat (zie ook de figuur hieronder. Bron: FT).

Voor grote nieuwe projecten zoals Johan Sverdrup (Statoil) en Mad Dog (BP) daalden de geschatte breakeven kosten tot rond de 30 - 40 dollar per vat als gevolg van vereenvoudigingen, standaardisatie en lagere tarieven van contractors. Zohr, het grote nieuwe gasveld van ENI in de Middellandse Zee, werd in 28 maanden ontwikkeld (iets dat enige jaren geleden nog voor onmogelijk werd gehouden).

De financiële kracht van de majors zorgde ervoor dat zij een aantal gerichte aankopen en overnames konden doen. Zo verkreeg Total met de overname van Maersk Oil and Gas een aantal aantrekkelijke Noordzee assets en is daar nu (na Statoil) de tweede operator.

Statoil kocht een 25% aandeel in het Braziliaanse Roncador veld van Petrobras en vergrootte zijn aandeel in Lundin (de grootste partner in Johan Sverdrup). In veel gevallen waren de verkopers bedrijven met een relatief hoge schuldenlast.

De resultaten van de downstream en chemische divisies droegen bij aan de relatief goede resultaten van de majors. Mede als gevolg hiervan hebben de meeste majors bij de huidige olieprijzen, ook na het uitbetalen van dividend, een positieve cashflow.

Daarentegen draait VS schalieolie ook nu nog steeds met verlies. Let wel: de lage breakeven kosten die hier vaak gerapporteerd worden zijn veelal de “half-cycle costs” (exclusief de kosten van licenties en overheads).

In zijn algemeenheid heb ik nu dan ook een voorkeur voor investeren in conventionele olie. Laat het benul dat schalieolie geen wonderen kan verrichten eerst maar eens volledig doordringen op de Amerikaanse beurs.

3. Klimaatverandering gaat een steeds grotere rol spelen

Daarbij springen de investeringen in renewables het meest in het oog. Voor oliemaatschappijen zijn vooral de projecten die makkelijk groots op te schalen zijn en die niet of weinig afhankelijk zijn van subsidies het meest interessant. Voor Europa betekent dat vooral offshore wind. Voor de VS eerder onshore wind en utility scale solar.

Ook al zijn deze investeringen voor normale stervelingen substantieel, voor de majors beslaan zij niet meer dan enkele procenten van hun totale investeringen. WoodMackenzie schat in dat dat tot 2030 geleidelijk zou kunnen oplopen naar 20%.

Klimaatverandering beïnvloedt echter ook de "normale" investeringen van de majors. Zo gaat de carbon footprint van een olie- of gasproject meer gewicht in de schaal leggen. En is men veel terughoudender geworden met projecten met een relatief lange terugverdientijd.

Zo verminderden de meeste majors de afgelopen jaren hun activiteiten in Canadese oliezanden. Daarbij speelden de twijfel of men zijn kapitaal meerdere decennia wil vast leggen en een voorsorteren op een lagere toekomstige waarde van olie met een hoge carbon footprint een rol.

Voor gas ontwikkelt zich een groter bewustzijn van de grote verschillen in methaanemissies. Die zijn het laagst voor gas dat in de Westerse wereld over niet al te lange afstanden vervoerd wordt. Verreweg het hoogst in Rusland en het Midden Oosten. LNG zit daar ergens tussen in.

Er wordt nu meer aandacht besteed om deze emissies omlaag te brengen; ook als overheden daar (nog) niet om vragen. Als men gas wil marketen als de beste transitie fossiele brandstof moet het ook daadwerkelijk een zo laag mogelijk footprint hebben.

Een gelukkig 2018 voor een ieder die dit leest!