We zijn momenteel getuige van ongeziene omstandigheden op de beurzen. Nooit eerder zakten wereldwijd de financiële markten zo diep weg met de ingang van een nieuw beursjaar. De uitslagen op amper twee weken zijn ongezien:

- in de Verenigde Staten leverden de koersen 8% in

- in Europa lopen de verliezen van 9 tot 11%

- in China de hoofdvogel behaalde een verlies van 18% op slechts tien handelsdagen

Ik zat met verstomming te kijken naar mijn beursschermen. Ook de manier waarop de verkoopgolf over de beurzen trekt is zelden gezien: een onophoudelijke verkoopdruk sleurt de koersen dag na dag in de negatieve uitslagen. Maar dit gebeurt zonder enorme koersverliezen.

Aanstaande kooppaniek

Het lijkt wel op een georkestreerd verkooporder van de grote fondsen in de markt. Wellicht zit ik met deze aanname niet zo ver van de waarheid. Sinds de jaaringang moeten fondsbeheerders omgaan met een nieuwe realiteit, die van hogere rentestanden in de toekomst.

Dat vergt een verandering van de portefeuille, als die jarenlang was ingesteld op een lage rente. Dus zo apart zijn de huidige verkopen niet, alleen de manier waarop tart wel de verbeelding. Meestal eindigt een dergelijke verkoopgolf in een climax, met uitgesproken negatieve uitslagen.

Tot op heden blijven de neerwaartse correcties echter binnen het toelaatbare. En dat voorspelt in principe niet veel goeds voor de markten. Toch zie ik ook aan meerdere onderdelen in de markten dat de verkoopdruk binnen afzienbare termijn kan omslaan in kooppaniek: een bounce.

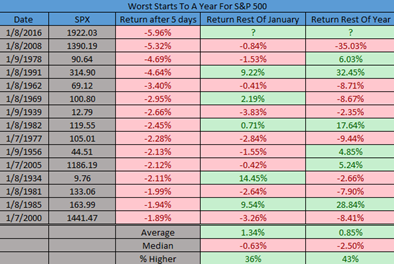

Om te beginnen kan ik dit min of meer afleiden aan de historische statistieken. Hoewel de huidige uitslagen niet eerder voorkwamen, sluiten ze toch aan bij de eerdere extreme koersdalingen in januari. Kijkt u even mee op de onderstaande tabel, komende van Ryan Detrick, een onafhankelijk technisch analist.

Klik op de tabel voor een grote versie

Kopie van 2008

De periode die goed aansluit op de huidige gebeurtenissen is de beursstart van 2008. Ook toen leverden de koersen fors in in de eerste week, bleven de indices wat liggen in de tweede week, om de verliezen verder op te stapelen in week drie. Per saldo gingen de koersen destijds ook met 10% lager van 1 tot 22 januari 2008.

Vervolgens trad er enig herstel op richting het einde van de maand. Aangezien we al een vergelijkbare ravage hebben gezien in de eerste twee handelsweken van 2016, is de kans klein dat deze correctie zich op dezelfde manier doorzet.

Een koersopleving van enige omvang dringt zich daarom op. Voorts kan ik de aanstaande bounce ook afleiden aan het negatieve sentiment dat er inmiddels heerst onder beleggers. Vergeet niet dat de correctie in feite al van in de zomer van 2015 gaande is. Dit begint door te wegen, vooral na de recente koerscorrectie.

Sombere beleggers

Het dag-na-dag inbeuken op de koersen laat sporen na in de geest van beleggers. Daarenboven komen de gevoelens van 2008 weer bovendrijven, want die crash staat nog op het netvlies gegrift. Om een bounce van enige omvang te realiseren, moeten beleggers het zeer somber inzien.

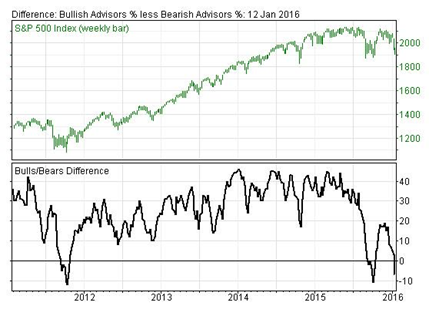

En dat is wat momenteel overduidelijk aan de orde is, als u kijkt naar onderstaande grafiek van Investor Intelligence. Het is de grootste sentimentspoll onder beleggers in de Verenigde Staten.

Bij voorgaande extreem negatieve metingen – zoals vandaag wederom het geval is – luidde dit steeds een tussentijdse bodembel. In het najaar van 2011, maar ook na de correctie van afgelopen zomer. Beleggers zien de toekomst weer erg somber in. Ik kijk er niet zo raar bij op, gezien de aangerichte koersravage.

Kortom, de markten lijken stilaan klaar voor een bounce. Hoe hoog deze bounce zal gaan, dat valt nog af te wachten.

Voorbode voor crash?

In 2008 duurde het liedje niet zo lang, want met de ingang van februari kelderde aandelen in een nieuwe ronde. Dit op-en-neer-spelletje duurde het volledige eerste kwartaal van 2008, om maart af te sluiten op het dieptepunt van januari. Pas in het tweede kwartaal kwam toen het echte herstelwerk op gang.

Maar iedereen weet inmiddels dat dit de voorbode was van een furieuze crash in het najaar van 2008. Dit donkere beursjaar eindigde toen in een verlies van 35%!

Ik vermoed dat 2016 niet gelijk aan 2008 gaat lopen. Daarvoor zijn de herinneringen aan die duistere periode nog te vers. Maar markten rijmen wel regelmatig. Hiermee bedoel ik dat als de matige koersprestaties doorzetten, een negatief beursjaar in de kaarten zit.

Anderzijds, als de komende bounce uitdraait op een verschroeiende koersrit, dan liggen de kaarten weer net iets anders op tafel. Kijkt u nog even terug naar de bovenstaande tabel.

In 1991 dook de index aanvankelijk ook in fors negatieve cijfers (-4,6%), om vervolgens als een raket omhoog te schieten en het jaar af te sluiten met een winst van 32%. Zo kan het dus ook.

Hoe hoog?

Hoe u er ook naar kijkt, een bounce op de beurs dringt zich op. Dat op zich biedt enig comfort voor de murw geslagen beleggers. Maar de mate van de bounce kon wel eens veelzeggend worden voor de rest van het jaar:

- als de bounce stevig is (> 10%), dan kunnen we een krachtiger herstel zien in de komende maanden

- is de bounce echter matig (<10%), dan vrees ik voor een somber beursjaar

En de markten hebben de schijn alvast tegen zich, met steeds meer technische verkoopsignalen op de grafieken. Vandaar nogmaals mijn oproep: denk aan uw riante cashpositie! Maak gebruik van de huidige turbulentie om die te verstevigen voor mogelijk donkere beursdagen.