Het oude jaar zit er op en er is een nieuw jaar aangebroken. Een ideaal moment om terug, maar ook vooruit te kijken. Laten we met het eerste beginnen.

Terugblik

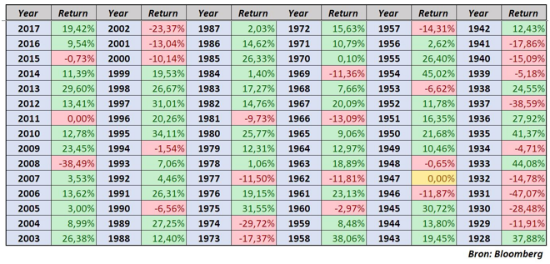

De S&P500 index is in 2017 gestegen met 19,42%. Het afgelopen jaar was een goed jaar voor één van de belangrijkste indices ter wereld, maar niet extreem. Met het genoemde jaarrendement haalt deze index niet de top 25 sinds 1928.

In 90 jaar is de S&P500 index 29 keer lager geëindigd, oftewel in ruim 32% van alle gevallen. Het gemiddelde jaarrendement bedraagt 7,59%. De positieve jaren kennen een gemiddelde jaarwinst van 18,19%. Het verlies in negatieve jaren is gemiddeld 14,43% per jaar. Hieronder een overzicht:

Opvallend is dat de afgelopen vijftien jaar slechts één slecht beursjaar kende, namelijk 2008. Hoewel het rendement in de jaren 2011 en 2015 ook negatief was, is het verlies verwaarloosbaar klein. Als het dividendrendement wordt meegenomen, eindigen deze jaren zelfs in de plus. Het gemiddelde komt sinds 2003 ook hoger uit met 9,06%.

Als de crisis in de jaren dertig niet wordt meegenomen, dan zijn er gemiddeld ongeveer vier slechte beursjaren in een periode van vijftien jaar.

Momentum voor de toekomst

Terugblikken aan de hand van bovengenoemde data is leuk, maar zegt uiteraard niets over de toekomst. Ik ben als quant altijd op zoek naar bepaalde koerspatronen om vervolgens hierop te handelen. Vaak ontstaan die gedurende het jaar dus geduld is een schone zaak.

Het is wachten op kansen die vroeg of laat gaan komen. Het is daarom belangrijk goed money management toe te passen om ook slechtere tijden door te komen en in een later stadium te kunnen profiteren van de buitenkansjes.

Beleggers hebben de neiging om (te) snel hun winsten te verzilveren. Onder het mom van “van winst nemen is nog nooit iemand armer geworden”, worden soms pareltjes in de portefeuille verkocht. Daartegenover staat dat verlieslatende posities vaak (te) lang worden aangehouden. Soms wordt dan ook nog eens op een lager niveau bijgekocht. Mijn tip voor 2018 is om dit eens om te draaien. Oftewel: het bijkopen van winnaars en afscheid nemen van verliezers in de portefeuille.

Dit laatste gebeurt bij een momentum strategie. Ik ben een fervent aanhanger van een dergelijke strategie.

Strategie voor 2018

Ik heb als quant geen mening over de markt. Toch wil ik op basis van een momentum strategie wel mijn tips geven voor 2018. Het zou immers flauw zijn om te algemeen te blijven. Ik ga in 2018 voor de volgende tien aandelen:

| Aandeel |

Ticker |

2017 |

| Align Technology |

ALGN |

131,13% |

| Vertex Pharmaceuticals |

VRTX |

103,42% |

| MercadoLibre |

MELI |

101,99% |

| Wynn Resorts |

WYNN |

98,09% |

| Micron Technology |

MU |

87,59% |

| PayPal Holdings |

PYPL |

86,52% |

| NVIDEA Corporation |

NVDA |

81,99% |

| Activision Blizzard |

ATVI |

76,43% |

| Lam Research Corporation |

LCRX |

76,21% |

| Intuitive Surgical |

ISRG |

72,66% |

Dit zijn het afgelopen jaar de best presterende aandelen (inclusief dividend) van de Nasdaq 100. Ieder aandeel wordt voor 10% opgenomen in de portefeuille. Als hedge wordt de Nasdaq 100 index verkocht (100%). Per saldo resulteert een neutrale positie, namelijk de index short en tien onderliggende aandelen long.

Het idee is dat een aantal van bovengenoemde aandelen het ook in 2018 buitengewoon goed zullen blijven doen. Eventuele verliezen in de portefeuille zullen dan ruim gecompenseerd worden door de winsten van de winnaars. Bent u bereid meer risico te nemen, dan koopt u alleen de aandelen.

Ik wens u een mooi handelsjaar!